2021基金嘉年华6月19日(周六)在深圳举行,黄燕铭、洪灏、刘彦春、王庆、侯昊等重磅嘉宾齐聚一堂!→【名额有限,报名入口】

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

物流行业烧钱不止,现在到了需要向资本市场伸手的时候。

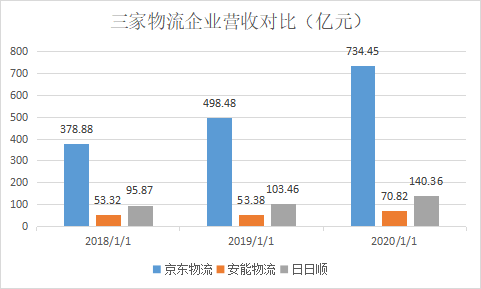

前有京东物流IPO香港散户超额认购146倍,后有安能物流扭亏为盈向港交所递表,海尔集团旗下的日日顺也在日前递交了创业板上市申请。

与京东物流、德邦股份(11.230, -0.12, -1.06%)等以自建仓库、自有运力为主提供服务的运营模式不同,日日顺主要与外部运力服务、仓储服务、服务网点合作形式提供服务。轻资产运营的方式让其避免了亏损局面,但现在日日顺想要自建仓库了,靠谱吗?

资本推进下的上市挣扎

日日顺脱胎于海尔集团。截至招股书日,海尔集团通过日日顺上海间接控制日日顺 56.40%的股份,为公司的实际控制人。第二、三大股东分别是阿里巴巴和高盛,分别持有公司29.1%、 4.7%股权。

海尔集团+阿里巴巴,两大股东的生意支撑起日日顺成长。2018-2020年,公司实现营业收入95.87亿元、103.46亿元、140.36亿元,同比增长7.9%、35.7%;实现净利润2.24亿元、2.49亿元、4.31亿元,同比增长11.4%、4.3%。

其中,来自关联方海尔系客户的收入占比分别为38.48%、42.03%和33.13%;来自关联方阿里系客户的收入占比分别为20.37%、20.42%和15.80%。二者合计关联方销售收入分别58.9%、62.5%、50.3%,业务量占据了日日顺半壁江山。

根据罗戈研究报告,按2020年收入计,日日顺为中国第三大端到端供应链管理服务商。但区别于京东物流以自建仓库、自有运力为主提供服务的运营模式,公司主要与外部运力服务、仓储服务、服务网点合作形式提供服务。在物流行业动辄亏损的今天,日日顺轻资产运营模式始终保持着盈利。

这也是日日顺能够申请在创业板上市的主要原因。京东物流已经持续亏损14年,安能物流在2020年首次扭亏为盈,二者均选择了港股作为上市地。在外界看来,不亏钱的日日顺似乎是来蹭这波上市潮,实则不然。

2018年6月27日,海尔电器集团以及包括日日顺上海、淘宝控股在内的全体股东签署了《关于青岛日日顺物流有限公司之合资经营合同》(以下简称《合资经营合同》),这份文件包含了有优先认购权、超额认购权、共同出售权、反摊薄保护、投资方回购权等特殊股东权利。

如果公司未在交割日(即2018 年7月4 日)后五年内正式递交合格上市申请且获得受理,或者申请被退回,则在交割日后五周年届满之日起,任一投资方可向公司发出书面回购通知,要求行使回购权。回购权的利益主体包括高盛、国有股东北京梅里亚、7家私募基金等。2023年7月,正是日日顺五年之期届满。

尽管上市前对赌安排已被终止,但A股上市发审委对关联交易的关注度始终不低。关联交易的定价公允性及公司业务独立性将是日日顺上市面临的第一个问题。在日日顺闯关创业板的同时,同样关联交易占比高达60%的京东物流已经开始招股。

折戟零担货运 外延并购二次受挫

颇有意思的是,和日日顺同时冲击上市的还有安能物流,后者被称之为国内零担快运龙头。零担即承运货物重量、体积较小无法满足整车配载,零担业务也是日日顺曾折戟的地方。

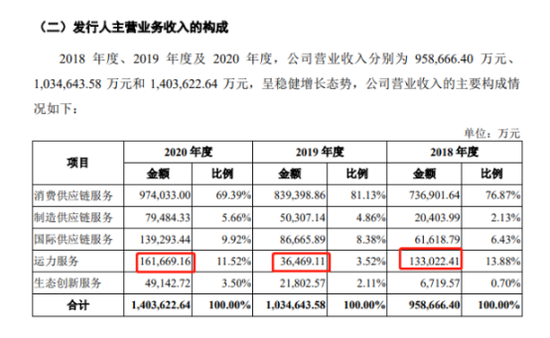

2019年,日日顺营收仅增长7.9%,近2年复合年增长率只有21%,低于京东物流的39%。其中,运力服务2019年收入骤降72.6%、2020年骤增343.3%,主要原因在于运力服务板块出售了从事零担业务的盛丰物流。

盛丰物流成立于2001年12月7日,主营业务为公路零担运输服务。2015年3月为优化自身公路运输业务的经营效率,公司以6.75亿元对价取得盛丰物流58.08%的股权。以2017年数据计算,盛丰物流的利润率只有0.3%。占公司营业收入的比例达到17%,但几乎不赚钱。

2018年11月,因市场竞争环境发生变化、盛丰物流经营业绩出现波动,公司考虑不再将价格竞争激烈、协同效应较低的标准化零担业务作为主要业务板公司以7.89亿元向盛丰物流创始股东转让盛丰物流58.08%股权。

2020年运力服务再度高增长主要是新设立的云顺科技,新增网络货运业务。当年云顺科技实现营业收入13亿元、净利润399.51万元,利润率同样不高。这还是在计提扶贫资金7186万元冲减营业成本的情况下。运力服务板块近年来毛利率从17%下降至4.04%,只差一步就要到赔本赚吆喝的阶段。

即便如此,公司规模需要持续扩张,外延式并购仍在继续。2018年6月,日日顺1.63亿元收购了贵州沛吉60%股权,后者主营国际、国内运输代理(除危化外),提供空运及铁路运输服务。

2020年8月,贵州沛吉未能达到约定的2019年度业绩承诺,贵州沛吉38.5%股权以1元对价转让给日日顺,至此公司合计持有贵州沛吉98.5%的股权。这笔收购形成1.9亿元的商誉,2018年、2019年分别计提商誉减值准备5956.38万元、6967.39万元。2020年底贵州沛吉实现净利润-2181.48万元,是一家亏损子公司。

除此之外,2020年公司对报告期前收购上海广德物流形成的商誉计提减值准备2907.95万元。2019年4月,公司收购上海飞升形成商誉2108.54万元。2019年7月公司收购深圳富润德,形成商誉9721.70万元。二者报告期尚未计提商誉减值。

可比毛利率较低 成长方向在哪里?

在物流行业诸多竞争者中,日日顺在招股书中表示,公司主要竞争对手包括专注于大件消费品领域的电商平台以及家电品牌的自建供应链公司如京东物流、苏宁物流。此外,一体化供应链管理解决方案的综合性物流企业以及如德邦物流、安能物流也存在一定竞争关系。

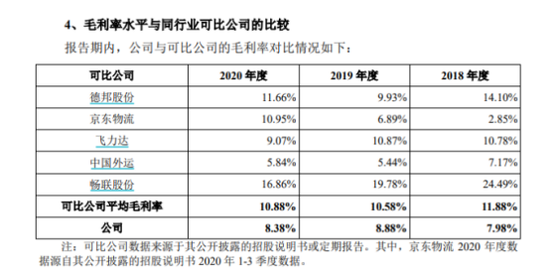

但区别之处在于日日顺是轻资产运营模式,这决定了日日顺在很多方面落后于人。比如应收账款周转慢、净现比低、毛利率低。

2018-2020年,日日顺应收账款周转率为4.5~5次/期,可比公司均值为10~12次/期;大量的经营性应收账款占用了经营性现金流。公司近3年净利润/经营活动产生的现金流量比值合计为1.28,高于同行业上市公司平均水平0.25。且各期差异额为-3245.32万元、-5.16亿元、3.5亿元,报告期内变动幅度较大。

轻资产运营好处是日日顺没有存货管理、管理费用低于同行业。从毛利率来看,日日顺8%左右的毛利率低于行业11%左右的毛利率。不可否认的是,近日递表的三家物流公司中日日顺是唯一一家3年持续盈利的。

但随着京东物流毛利率改善、安能物流扭亏为盈,物流行业的厮杀还在继续。日日顺抛开海尔和阿里,如何赚到更多的钱?从以往的数据及未来规划上,我们看的并不清晰。

本次上市,日日顺拟募资27.7亿元,其中23亿元用来建设智能物流中心项目。该项目主要是拟在全国各地进行智能仓库建设,包括日日顺智慧物流园建设项 目、日日顺智慧物流园建设项目二期、海尔(西安)虚实网服务园项目、日日顺(沈 阳)工业园配套项目和海尔新星物流公路港建设(二期)项目。

目前西安、沈阳、济南周边等地鲜有符合公司业务规模的仓储资源,第三方仓库大多属于低标仓,小而分散,物流配送效率低,管理难度大。

这与京东物流的选择是一样的,京东物流募资55%将用于升级和拓展物流网络,包括仓储、综合运输、冷链、跨境网络。这是否意味着日日顺轻资产模式转型的开始?